低価格で高還元なゴールド

近年、一般カードの改悪が続き、「廉価版ゴールドカード」をメインカードとして持ちはじめる方が増えています。今までカード会社の多くは、キャッシングの金利で収益を担ってきました。けれど法改正により金利に制限がかかり、いま、新たな収入源として年会費が注目されています。

またこの不景気もあってか、最近の利用者のニーズは、ステータスや旅行付帯保険よりも、ポイント還元率UPといった実利の部分に移っています。

これにより、多くのカード会社が、最近になって年会費は2000円~5000円程度の「低価格ゴールドカード」を発行するようになりました。低価格だからといって機能も低くなっているかといえばそんなことはありません。一般カードに比べてポイント付与率などが優遇されているのはもちろんのこと、ゴールドのみの特典や、「ゴールドを持つ」といったステータスもそのまま付属されます。

けれど、こうした低価格ゴールドを、年会費まで払って一般カードから持ち替える必要性はあるのか?といった疑問を持つかたもいることでしょう。

そこで今回は、急増する低価格ゴールドの中でもポイントやサービスがとくに充実している4枚をとりあげ、さまざまなシーンや選択基準に合わせて内容を検証していこうとおもいます。自分に一番ふさわしい廉価版ゴールドがいったいどの一枚なのか、ぜひ参考にしてみてください。

各カードの年会費は?

ここで紹介しているゴールドカードは、年会費が比較的お手頃な価格のゴールドカードになります。入会資格ですが、すべてのカードが20歳以上で安定した収入をもっている方という条件を掲げています。学生は不可です。

年会費 海外&国内旅行保険

MUFGゴールド・アメリカン・エキスプレスカード 2,000円 最高2,000万円

三井住友VISAプライムゴールドカード 3,150円 最高5,000万

オリコプレミアム GOLD iD 1,970円 最高1,000万

マイル移行で選ぶ

廉価版ゴールドを選ぶ基準として、「ポイントをマイルに交換できるか、できないか」という点も重視されています。頻繁に海外旅行などに行かれる方は、やはりマイルの貯まりやすいカードのほうがお得でしょう。

ポイント→マイル交換

三井住友VISAプライムゴールドカード ○

オリコプレミアム GOLD iD ○

オリコプレミアムゴールドは「暮らスマイル」で貯めたポイントを「JALマイレージバンク」のマイルに移行することができます。

・「暮らスマイル」200スマイル→「JALマイレージバンク」600マイル

・「暮らスマイル」300スマイル→「JALマイレージバンク」900マイル

・「暮らスマイル」400スマイル→「JALマイレージバンク」1200マイル

・「暮らスマイル」500スマイル→「JALマイレージバンク」1500マイル

最小200スマイルから移行でき、500スマイル以上を移行する場合は、100スマイルにつき300マイルずつ移行できます。

三井住友VISAプライムはワールドプレゼント1ポイント=3マイル換算で移行できます。手数料は無料。移行単位は100ポイント以上100ポイント単位で、移行できるポイントの上限は10,000ポイントです。

旅行保険も充実

一般カードでは旅行障害保険がない場合が多いですが、ゴールドカードには海外&国内旅行保険が必ず付属します。

たとえばカードの保険とほぼ同じ内容の掛け捨て保険で換算すると、二泊三日の海外旅行でさえ保険料は2000円以上になります(障害死亡時1000万、疾病治療&障害治療200万の場合)。その点、低価格ゴールドなら旅行傷害保険の他にショッピング保険なども付属されますし、旅行に頻繁に行かれる方などは保険だけで年会費の元が取れることになります。

海外&国内旅行保険 ショッピング保険

MUFGゴールドアメックス 最高2,000万 100万

三井住友VISAプライムカード 最高5,000万 300万

オリコプレミアム GOLD iD 最高2,000万 100万

【各カードに付属されている保険】

MUFGゴールドアメックス:国内&海外旅行傷害保険2,000万円/ショッピング保険100万

三井住友VISAプライムカード:国内&海外旅行傷害保険5,000万円/ショッピング保険300万

オリコプレミアムゴールドID:国内1,000万円&海外旅行傷害保険2,000万円/ショッピング保険100万

オリコプレミアムゴールドは他のカードに比べて旅行障害保険&ショッピング保険ともに額が低めですが、しかしその代わり「シートベルト障害保険」が付帯されます。

これは、オリコカード(国際カード)会員が日本国内において自動車に搭乗し、備えつけのシートベルトを着用中に交通事故に遭遇して死亡、または重度後遺障害などの被害を被ったときに受けられるという、他のカードにはない保障です。死亡時や、なんらかの後遺症が残った場合に200万円の保険金が支払われます。

トラブルや事故は合わなければいいに越したことはありませんが、万が一ということもあります。カードに付属されている保険は、やはり充実していたほうがいいでしょう。

電子マネーとしても活用

カードによって搭載されている電子マネーの種類は違います。今回紹介している四枚のカードにはそれぞれモバイルSuicaやEdyがついていますが、その中で唯一オリコプレミアムゴールドiDにだけ、カード本体にiD機能が備わっています。

Edy モバイルSuica iD WAON Pitapa QUICPay

MUFGゴールドアメックス ○ × × × × ×

三井住友VISAプライムゴールドカード × × ○ ○ ○ ×

オリコプレミアム GOLD iD ○ ○ ○ × × ○

オリコプレミアムiDが一番多くの電子マネーに対応しています。

とくに「iD」は便利でしょう。「iD」とは、小銭もサインもチャージもいらない、ポストペイ型の電子マネーです。ちょっとしたお買い物もかなりスピーディに済ませることができます。

最近はiDが使えるお店もどんどん増えており、自販機やコンビニなどでも利用することができます。もちろん紛失、盗難の保障もあるので、万が一落としたときも安心です。

また、オリコプレミアムiDはiDだけではなくQUICPAYにも対応しているため、ポストペイ型電子マネーが欲しい方にとって1枚で2役を果たしてくれるこのカードは相当活躍してくれることでしょう。朝の忙しい時間帯に買い物をしなければいけないときなどは本当に助かりますね。

なお、iDでの利用分はカードの利用分と合わせて支払うことになっています。なので、iDの事前チャージは不要です。

ポイント重視の方

ポイント重視の方には、「三井住友VISAプライムカード」と「オリコプレミアムiD」がおすすめです。どちらも1,000円利用ごとに1ポイント付与なので、基本還元率は0.5%。しかし、そこにポイントを上乗せしてもらえるサービスがあります。

オリコは前年度の利用額で次年度のポイント還元率が決まります。初年度こそ0.6%はじまりですがその年の利用額によって翌年度の還元率が決まるので、たとえば50万使ったらそこに70%、100万で90%、200万で120%がプラスされていきます。年に50万円以上利用する方なら、このオリコプレミアムゴールドiDのステージ制を利用してポイントを貯めるのもいいでしょう。

三井住友VISAプライムには、「ボーナスポイント」といって、前年度の利用額に応じて会員にボーナスポイントがプレゼントされる特典が用意されています。前年度(前年2月~当年1月)支払いの買物累計金額によって、「V1」「V2」「V3」の各ステージが設定され、ステージと今年度支払いの買物累計金額に応じてボーナスのポイント数が決まります。たとえばプライムを利用して前年度に50万の買い物をし場合は「V1」が設定され、今年度50万円の買物で、100ポイントがプレゼントされ、以降10万円増えるごとに20ポイントがプラスされていきます。100万円以上~300万円未満の 「V2」は50万円で150ポイント、以降10万円ごとに30ポイント。300万円以上の 「V3」は50万円で300ポイント、以降10万円ごとに60ポイント。

ポイントの貯めやすさでいえば、やはり「オリコプレミアムiD」のほうが有利でしょう。三井住友プライムは最低でも前年度に50万以上利用し、さらに次年度も50万以上利用しなければボーナスポイントの対象にはならず還元率は0.5%のままです。しかしオリコは前年度に50万円使っていればそれだけで次年度の還元率0.85%。前年&次年度に確実に50万円以上利用する、といった自信をお持ちの方なら三井住友プライムのボーナス制度を活用できるかもしれませんが、そういった自信のない方はオリコ向きです。

また、MUFGゴールドアメックスは、海外利用分を無条件でポイント2倍にしているので、海外利用の多い方におすすめです。基本還元率は1,000円=1ポイント。前年度のショッピング利用額50万円以上100万円ならポイントが20%アップ、100万円以上なら50%アップ。オリコと似たサービスですが、ポイントの還元率はオリコのほうが高いですね。しかしその代わり、MUFGアメックスでは初年度のポイントが1.5倍、またカード入会時に指定したアニバーサリー月(記念月)のショッピング利用に対し、基本ポイントが 優遇されるイレギュラーなサービスなどもあります。

サービス重視の方

カードに付帯されているサービスの多さでは、「三井住友VISAプライムカード」がもっとも多く、通常のゴールドカードと同等のサービスが利用できます。国内空港ラウンジサービスや、ハーツNo.1クラブ・ゴールド年会費永年無料優待、またゴールドカード会員専用のデスクまで無料で利用することができます。身体の悩みや相談を、専門スタッフが24時間年中無休で電話受け付けしてくれるドクターコール24も付帯しているので、健康面でのサポートまでばっちりです。

また「MUFGカード・ゴールド・アメリカン・エキスプレス・カード」は、アメックスならではの海外向けの特典が豊富です。旅行中の航空便、もしくは航空便に預けた手荷物の遅延などにより負担したホテル代等客室料金や衣料品などの費用を最大2万円まで補償してくれる「国内渡航便遅延保険」や、全世界100以上の国・地域で、8,000以上のご優待・特典を利用できる「アメリカン・エキスプレス・セレクト」などが付帯されています。

アメリカン・エキスプレス・セレクトは日本をはじめ、北米・南米・ヨーロッパ・アジアなど、世界100以上の国や地域で、8,000以上もの優待特典を年間を通じて利用できる、会員だけの優待プログラムです。旅行をはじめ、レジャーやショッピング、食事などのシーンで、他では手に入らない魅力的な特典が楽しめます。

空港ラウンジを利用したい人

年会費が手頃なゴールドには、海外&国内旅行保障は付いていますが、空港ラウンジサービスなどがあまり充実していません。

今回紹介した廉価版ゴールドカードの中では、空港ラウンジサービスのついているカードが1枚のみ。三井住友VISAプライムゴールドカードです。

三井住友VISAプライムカードを持っていれば、全国27の空港でラウンジが無料でご利用になれます。

飛行機を待つあいだ、空港の喧騒から離れて、静かなラウンジでリラックして過ごせる特権は、一度味わったらやめられません。ゆったりとしたソファに腰かけながら、新聞や飲み物を楽しめるラウンジは、飛行機を頻繁に利用する方にぜひ活用して欲しいところです。

しかし、三井住友VISAプライムゴールドカードで利用出来るラウンジは国内のみで、海外では利用できません。国内旅行や出張が多い方なら充分かもしれませんが、海外での利用がメインの方にとっては少し物足りないでしょう。

このように、低価格ゴールドカードは低年会費で還元率などが優遇されているぶん、空港ラウンジサービスなどがあまり充実していません。いろいろな国に旅行に行かれる方で、ラウンジサービスを利用したい人にとっては、すこし物足りないかもしれませんね。

海外旅行や出張などをよくする方にとってラウンジが利用できるかできないかは大事なポイントです。そういう方々は、ゴールドとはべつに、プライオリティパスやラウンジサービスの多いカードを別で持つことをおすすめします。

三井住友VISAプライムゴールドカード

20代専用のゴールドカードです。年会費は、特典をうまく活用すれば1,575円にすることができます。

年会費は、本来なら3,150円(初年度半額)です。が、「マイ・ペイすリボ」と「WEB明細特典」利用で翌年度年会費が半額されるので、1,575円まで下げることが可能です。

「マイ・ペイすリボ」とは特殊なリボ払い制度で、プライムの場合最低支払額は1万円から。このマイ・ペイすリボへ登録して年に1回以上カードを利用すれば、カード年会費が無料または半額&ポイントが2倍になります。リボ払いには手数料(実質年率15.0%)がつきものですが、リボ払いの設定額を限度額一杯にすれば、リボ払いでありながら一括払いという認識をされ手数料が発生しなくなります。

支払額は、カード所有者のリボ払い利用範囲枠内で決めることができます。つまり人によって設定できる金額が変わります。カードが届いた当初は最低支払い金額に設定されているので、すぐにコールセンターに電話して枠を限度額いっぱいに広げましょう。

旅行傷害保険は国内海外ともに最高5,000万円。最高300万円のショッピング保険と、国内主要空港ラウンジも付帯。海外旅行に行く際、保険にわざわざ加入する必要がないくらいしっかりした付帯保険ですね。

またプライムには「通常カードの2倍のボーナスポイント」というサービスが用意されています。前年度のクレジット利用額が50万円の場合、翌年度50万円の利用で100ポイントがボーナスとしてプレゼントされます。(通常のクラシックカード等は50ポイント)

また「継続サンクスポイント」も外せません。これは、プライムゴールドからゴールドカードに更新する時に、ワールドプレゼントのポイントが500ポイントプレゼントされるサービスのことです。さらに「プレミアムグルメクーポン」といって、全国主要都市の約30軒の一流レストランで2名以上利用した場合、会員1名分が無料になるサービスも付きます。

医師が24時間身体の悩みを聞いてくれる「ドクターコール24」サービスまで付帯。他にもVJタクシーチケット、ユニバーサル・スタジオ・ジャパンのスタジオ・パス優待購入(大人 5,800円→ 5,400円/子供3,900円→ 3,600円)など、いたれりつくせりです。

そして30歳をむかえると、プライムカードは自動的に三井住友VISAゴールドカードに更新されます。通常のゴールドは審査がなかなか厳しいので、その点も魅力的です。

MUFGカード・ゴールド・アメリカン・エキスプレス・カード

三菱UFJニコスとアメリカン・エキスプレスが提携して発行したMUFGカードゴールドアメックスは、なんと年会費が2,000円!!皆さん御存知の通りアメックスというブランドは海外での信頼度がとても高く、快適に利用できるでしょう。ステータス性も抜群です。

このカードの強みは、なんといっても”海外利用ポイント2倍”と “国内利用初年度ポイント1.5倍”、また年間利用実績に応じて翌年度のポイント付与率が変動するグローバルプラスポイント制度。たとえば年間50万利用すると、翌年ポイントが通常の20%UP。100万以上利用なら50%UPします。

また、海外に強いアメックスならではの保険も充実。最高補償額2,000万円の海外旅行傷害保険、会員専用優待プログラム等、コンシェルジュサービスなど、豪華な特典も付帯。「アメリカン・エキスプレス・セレクト」といって、世界70以上の国と地域で優待特典などを受けられるアメックス独自のサービスももちろん健在です。

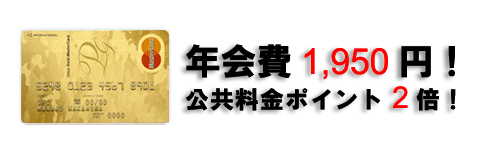

オリコ Premium Gold iD

年会費1950円、国内旅行障害保険1000万&海外旅行障害保険2000万円が付属。

オリコプレミアムゴールドiDのメリットは、充実したポイントサービスでしょう。

公共料金を支払うとポイントが2倍になり、オリコモールを経由してショッピングすれば最大10倍になったりもします。

またオリコではポイントをステージ制にしており、たとえば年間の利用額が50万円を超えると次年度はポイント1.7倍、100万円以上で1.9倍、200万円を超えると次年度2.2倍になる、クラスステージマイルという独自のポイントシステムになっています。入会1年目はポイント1.2倍の「ノーマルステージ」となります。

ポイントは利用額1000円=1ポイント付与。1000ポイントで5000円の商品券と交換できます。

オリコプレミアムゴールドiDは他のカードに比べて年会費が低いため、年間数百万使わない方でも大きなリターンを手にすることができるでしょう。

また、名前の通りカードとiDが一体型になっているので、iDの置いてあるお店ならカードをかざすだけで簡単に買い物ができます。